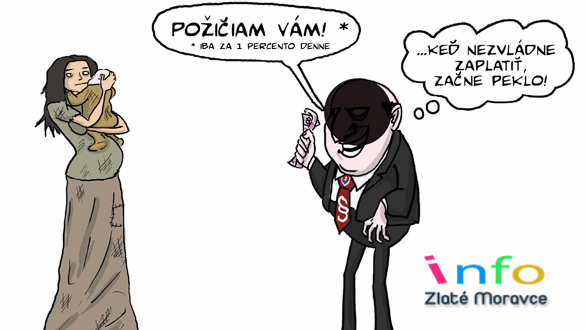

V našom okrese a v Zlatých Moravciach žije veľa ľudí na hranici chudoby. Práve tie najzraniteľnejšie skupiny ľudí (dôchodcovia, ľudia v dlhoch) sa stávajú obeťami nebankonkoviek. Možno to poznáte aj vy! Ak neviete, čo máte robiť? Nasledujúce užitočné informácie z dielne ministerstva sú určené práve pre Vám.

Ako postupujú nebankové subjekty

Neprimerané podmienky, ktoré najčastejšie využívajú nebankovky

- neprimerané sankcie (napríklad zmluvné pokuty, sankčné poplatky, úroky z omeškania – napríklad zmluvná pokuta 0,1 % denne, poplatok za správu rizikovej pohľadávky, ak sa spotrebiteľ omešká s platením splátky – 33 eur, úrok z omeškania 15 % ročne z omeškanej sumy, poplatok za každú upomienku 25 eur)

- neprimerané poplatky, za ktoré spotrebiteľ nezískava nijaký hmatateľný prospech a tieto iba predražujú jeho úver či pôžičku (poplatok za spracovanie zmluvy, administratívny poplatok za zmenu zmluvných podmienok)

- neprimerané pravidlá zo splatnenia celej pohľadávky – jednorázové mimoriadne zosplatnenia úveru

- splnomocňovacia doložka, v rámci ktorej má spotrebiteľ splnomocniť tretiu osobu navrhnutú veriteľom, aby ho zastupovala pri zaťažovaní majetku spotrebiteľa

- rozhodcovská doložka, ktorá spotrebiteľa núti, aby spory s veriteľom riešil pred rozhodcovským súdom vybraným veriteľom

- dohoda o zrážkach zo mzdy dojednaná ako zmluvná klauzula v texte zmluvy alebo všeobecných obchodných podmienok

- pravidlo voľby Obchodného zákonníka na spotrebiteľské vzťahy, kde sa prirodzene má použiť Občiansky zákonník

Praktiky, ktoré najčastejšie využívajú nebankovky

- zmluvné podmienky predložené spotrebiteľovi drobným – ťažko čitateľným písmom

- vyznačenie údajov, prípadne účelu v zmluve, ktoré spôsobujú, že spotrebiteľovi sa odníma spotrebiteľská ochrana (napríklad pri poskytnutí úveru starobnému dôchodcovi sa vyznačí, že účelom úveru je výkon povolania, v dôsledku čoho veriteľ sleduje cieľ, aby sa na uzavretý úverový vzťah nevzťahovala spotrebiteľská ochrana podľa zákona o spotrebiteľských úveroch).

- zanedbanie posúdenia schopnosti spotrebiteľa splácať poskytnutý úver (zanedbanie posúdenia bonity spotrebiteľa)

- uvedenie nesprávnej výšky ročnej percentuálnej miery nákladov, prípadne uvedenie spotrebiteľa do omylu v iných podstatných otázkach poskytnutia úveru a pôžičky

- vyvolanie časovej tiesne pri podpisovaní zmluvy a nevysvetlenie podstatných otázok uzavretia zmluvného vzťahu

- neprimerané vymáhanie dlhu, obťažovanie spotrebiteľa a zasahovanie do jeho súkromia

- obchádzanie zmluvy o úvere uzavretím kúpnej zmluvy na dom, byt alebo inú nehnuteľnú vec vo vlastníctve spotrebiteľa pri súčasnej dohode, že po splatení požičanej sumy si nehnuteľnosť spotrebiteľ za odplatu kúpi od veriteľa naspäť.

Ako nebankovky používajú nekalé praktiky voči spotrebiteľom

Nekalé praktiky sa najčastejšie realizujú na úrovni obchodných zástupcov, ktorí sú niekedy aj v tomto smere jednotne inštruovaní a navyše realizujú aj vlastnú motiváciu na získaní provízie za počet uzavretých spotrebiteľských zmlúv. Nekalé praktiky niekedy sprevádzajú celý zmluvný cyklus a všetky jeho fázy – od uzavretia zmluvy, cez plnenie zmluvy až po zánik zmluvného vzťahu a prípadné vymáhanie pohľadávky. Osobitne závažnou nemorálnou praktikou je vymáhanie pohľadávky, keď má veriteľ vedomosť o tom, že od spotrebiteľa vymáha plnenia z neprijateľných zmluvných podmienok – napríklad poskytnutý spotrebiteľský úver 1.000 eur je bezúročný a veriteľ napriek tomu od spotrebiteľa vymáha sumu 3.300 eur aj s úrokmi, robí tak sústavne, opakovane a v tisícoch prípadov. V poradí ďalšou nekalou obchodnou praktikou je predkladanie dohôd o uznaní dlhu spotrebiteľom na podpis v spojení s dohodou o splátkach

Ako sa uzatvárajú nevýhodné zmluvy

- Návšteva zástupcu nebankovky

Zástupcovia nebankoviek často nekonajú v záujme spotrebiteľa – naopak, sú súčasťou procesu, ako spotrebiteľa primäť, aby podpísal pre neho nevýhodnú zmluvu. Častokrát už samotná atmosféra vyvolaná pred podpisom zmluvy má vyvolať dojem, že zmluvy sú v poriadku a netreba ich ani čítať, zbytočné sú aj otázky na zmluvné podmienky, výšku úrokov a podobne. Spotrebiteľ je ubezpečený, že zmluvy sú štandardné a všetci veritelia používajú rovnaké zmluvy. Opačný prípad je vyvolanie časovej tiesne pri podpise zmluvy, často spojené s priamym uvedením do omylu v podstatných náležitostiach a okolnostiach uzavretia spotrebiteľskej zmluvy.

- Spôsob vyplnenia zmluvy

Vypĺňanie zmluvy má väčšinou zvláštny charakter, ktorý vedie k zmäteniu a zneisteniu spotrebiteľa. Nie je výnimočné, že zmluva sa uzaviera niekedy v aute, peniaze sa preberajú na chodbe notárskeho úradu po overení podpisu spotrebiteľa, pričom vždy platí to isté – zmluvu a jej konkrétne znenie spotrebiteľ ovplyvniť nemôže. Niektoré zmluvy sú dokonca budované na princípe, že návrh zmluvy robí spotrebiteľ a veriteľ zmluvu buď akceptuje alebo zašle iný návrh zmluvy – potom je otázne, kedy zmluva vlastne vznikne. Zmluvy sú často krát uzavierané na predajných akciách, v prevádzke veriteľa, celkovo je však trend regionalizácie a budovania siete obchodných zástupcov – niektorí veritelia dokonca svojich dlžníkov lákajú, aby si cestou obchodného zastúpenia prišli svoj dlh odrobiť. Obchodný zástupca však musí mať finančnú gramotnosť a musí poznať pravidlá finančného sprostredkovania. Nie je nezvyklé, že obchodní zástupcovia vypĺňajú zmluvu za spotrebiteľa, kde napríklad zaškrtne kolonku– účel zmluvy iný ako spotrebiteľský – a tým pádom automaticky vylučujuje dlžníka spod ochrany spotrebiteľských zákonov.

- Rozhodcovská doložka

Spotrebiteľ často krát so zmluvou automaticky podpíše tzv. rozhodcovskú doložku, ktorá obchádza štátne súdy v prípade sporu s veriteľom a vo väčšine prípadov rozhodcovský súd vydáva automaticky súkromný exekučný titul – rozhodcovský rozsudok – podľa návrhu veriteľa. Využívanie rozhodcovských súdov je súčasťou praktík nebankových subjektov, pretože v prípade omeškania platieb umožňuje prakticky automaticky vydať exekučný titul. A to aj bez ohľadu na ďalšie okolnosti, ktoré by štátny súd v takýchto prípadoch skúmal. Vo veľa prípadoch, keď rozhodcovský súd rozhodol v neprospech spotrebiteľa a navrhla sa začať neoprávnená exekúcia, štátny súd exekúciu nepovolil alebo prebiehajúcu exekúciu zastavil. Spotrebiteľ si pritom všetkom neuvedomuje, že rozhodcovský súd nie je všeobecný súd a v podstate rozhodujú nie sudcovia, ale rozhodcovia vybraní súkromnou spoločnosťou, či priamo nebankovým subjektom, a teda rozhodcovský súd spravidla nekoná v prospech spotrebiteľa.

- Zmenka

Obchodný zástupca prinúti spotrebiteľa k podpisu zmenky, čím spotrebiteľ „dobrovoľne“ poskytuje veriteľovi neprimeraný nástroj na vymáhanie dlhu. Najčastejšie je dojednávaná blankozmenka, ku ktorej vyplňovacie právo má veriteľ pri omeškaní alebo porušení inej zmluvnej povinnosti spotrebiteľom. Veriteľ častokrát do prázdnej zmenky vyplní značnú sumu, ktorej súčasťou sú neraz neprimerané plnenia v rozpore s dobrými mravmi (napr. sankcie, neoprávnené úroky).

- Záložné právo

Obchodný zástupca prinúti spotrebiteľa k podpisu záložnej zmluvy a zriadenia záložného práva, napríklad na dom, a to aj v prípade, keď ide o malú pôžičku. Záložné právo zaťažuje vlastníctvo spotrebiteľa, pričom najčastejšie je založenie nehnuteľností na bývanie. Nie zriedkavo sa v praxi možno stretnúť aj s neprimeraným zabezpečením úveru – niekoľko sto eurový úver sa zabezpečuje zmenkou, dohodou o zrážkach zo mzdy, zmluvnými pokutami a záložným právom na nehnuteľnosť spotrebiteľa súčasne. V praxi je problematický najmä neprimeraný výkon záložného práva, keď sa napríklad pre pohľadávku 2.000 eur ide na dobrovoľnej dražbe predávať nehnuteľnosť spotrebiteľa v celkovej hodnote niekoľko desiatok tisíc eur. Takýto neprimeraný výkon práva je v rozpore s dobrými mravmi a jeho dôsledky sú veľmi vážne a poškodzujúce, najmä ak sa vydražuje nehnuteľnosť vo vlastníctve spotrebiteľa, ktorá je jeho strechou nad hlavou.

- Podpis neprimeraných zmlúv a používanie nekalých praktík

Zneužívanie finančnej tiesne spotrebiteľa je veľmi častým spôsobom, ako dosahujú obchodní zástupcovia podpísanie nevýhodnej zmluvy. Podpis zmlúv je mnohokrát sprevádzaný aj tiesňou spotrebiteľa – chýbajú financie na základné potreby rodiny a banka úver neposkytne. Preto sú spotrebitelia nútení siahnuť po nebankovej pôžičke a už pri podpise zmluvy sú v tiesni. Keď sa k tomu pridajú možné nekalé obchodné praktiky, nevysvetlenie zmluvy, neuvedenie pravdivých informácii zo strany veriteľa, neraz spotrebiteľ zistí, že uzavrel likvidačnú spotrebiteľskú zmluvu.

- Dôsledky, vytriezvenie, problémy, často až exekúcia

Problémy častokrát prichádzajú už s jednou či dvoma nesplatenými splátkami, čo môže mať pre spotrebiteľa až likvidačný charakter. Dôsledky prichádzajú pomerne rýchlo – niekedy stačí, ak sa spotrebiteľ omešká s jednou splátkou – nastupujú sankcie, ktoré niekedy podstatne zvyšujú samotný dlh – pri omeškaní so splátkou vo výške 30 eur – zmluvná pokuta neraz činí 3 eurá na každých 20 dní omeškania, k tomu poplatok za zaslanie upomienky 15 eur za upomienku, pričom k tomu môžu pribudnúť aj ďalšie poplatky a náklady vymáhania pohľadávky. Pri omeškaní nastupuje neraz agresívne vymáhanie a uplatnenie návrhu na rozhodcovský súd, ktorý vybral veriteľ. Rozhodcovský súd nemá väčšinou problém priznať všetky nároky, ktoré uplatní veriteľ a vydaný rozhodcovský rozsudok sa stáva základom pre vyvolanie exekúcie. V exekúcii už podstatne narastú náklady (trovy exekúcie) a pri pôžičke 1.000 eur sa v exekúcii môže vymáhať 3.000 a viac eur.

Ako sa vyhnúť problémom ?

Pozrite si pozorne zmluvu, nenechajte sa odradiť malými písmenkami či nezrozumiteľnými formuláciami

Spotrebiteľ má právo žiadať, aby mu zmluva bola vysvetlená a objasnená, a to akákoľvek jej časť, ktorej nerozumie. Je povinnosťou veriteľa posúdiť, či a aký úver alebo pôžičku môže spotrebiteľovi poskytnúť s ohľadom na jeho schopnosť požičané prostriedky splácať. Skúmanie bonity je tak zákonnou povinnosťou veriteľa – poskytnutie úveru spotrebiteľovi, ktorý nemá peniaze na jeho splácanie a u ktorého už v čase podpisu zmluvy neboli predpoklady na poskytnutie úveru, je zodpovednosťou veriteľa, okrem prípadu, že by spotrebiteľ na účely posúdenia bonity veriteľovi poskytol úmyselne nepravdivé informácie o svojich príjmových pomeroch. Spotrebiteľovi možno odporúčať, aby sa poradil o konkrétnej pôžičke/ úvere, o ktorý má záujem so svojimi blízkymi, prípadne s právnikom. Stanovisko k povahe zmluvných podmienok mu môže poskytnúť aj Komisia na posudzovanie podmienok v spotrebiteľských zmluvách.

Dávajte si pozor na podmienky v zmluve

Spotrebiteľ by sa mal zaujímať najmä o tieto zmluvné podmienky a podmienky poskytnutia úveru:

- celková odplata – t.j. koľko v celkovom vyjadrení zaplatí za úver so všetkými poplatkami – celková odplata by nemala v žiadnom prípade prevýšiť dvojnásobok priemernej úrokovej sadzby požadovanej bankami pri obdobných úveroch podľa miesta a času poskytnutia úveru

- aké poplatky a v akej výške má spotrebiteľ platiť v súvislosti s úverovým vzťahom

- aké sankcie, najmä zmluvné pokuty obsahuje zmluva pri porušení jednotlivých zmluvných povinností

- aké bude zabezpečenie v súvislosti s poskytnutým úverom (dohoda o zrážkach zo mzdy, záložné právo, zmenka, uznanie dlhu)

- kedy a z akých dôvodov hrozí jednorazové zosplatnenie celého úveru

- ako sa budú riešiť prípadné spory, ktoré vzniknú zo zmluvného vzťahu – obsahuje zmluva rozhodcovskú doložku

- akým spôsobom a za akých podmienok možno úver predčasne splatiť a ukončiť zmluvný vzťah

- v ktorých prípadoch môže veriteľ jednostranne zmeniť zmluvu a za akých podmienok v tomto prípade prislúcha spotrebiteľovi právo na jej predčasné ukončenie (napr. bezodplatná výpoveď zmluvy s určením primeraných splátok)

Prejdite do aktívnej obrany už pri prvých problémoch

Spotrebiteľ by sa mal v problémoch poradiť a komunikovať s veriteľom, je totiž aj v záujme veriteľa, aby mu dlžník plnil riadne a včas. Je možné dohodnúť si náhradný splátkový kalendár, odklad splátok, prípadne predčasné splatenie úveru výhodnejším úverom, ktorý môže veriteľ ponúknuť spotrebiteľovi. V súvislosti s obranou by mal spotrebiteľ pamätať na to, že zvýšená ochrana mu patrí pri spotrebiteľskom úvere, ktorý môže byť priamo zo zákona bezúročný a bez poplatkov a potom veriteľovi patrí výhradne iba istina, ktorú požičal spotrebiteľovi. Bezúročnosť a bezpoplatkovosť úveru nastáva priamo zo zákona, ak veriteľ neuvedie v zmluve o spotrebiteľskom úvere niektoré dôležité obsahové náležitosti (napríklad ročnú percentuálnu mieru nákladov, počet a výšku splátok a podobne), ak je v zmluve v neprospech spotrebiteľa uvedená nižšia výška ročnej percentuálnej miery nákladov, ako je skutočná a v neposlednom rade, ak veriteľ hrubo poruší svoju povinnosť skúmať bonitu spotrebiteľa a poskytne úver spotrebiteľovi, ktorý nie je schopný tento splácať. Ak nie je možné dosiahnuť mimosúdnu ochranu práv spotrebiteľa, spotrebiteľ by nemal mať nijakú obavu ísť na súd a žiadať, aby mu ochranu poskytol sudca. Spotrebiteľ je oslobodený od akýchkoľvek súdnych poplatkov a súd musí spotrebiteľovi z úradnej povinnosti poskytnúť ochranu, napríklad už len tým, že neprizná plnenia z nemorálnych zmluvných podmienok, prihliadne na bezúročnosť a bezpoplatkovosť úveru a podobne. Spotrebiteľ, ak je žalovaný, môže okrem namietania nemorálnych zmluvných podmienok namietať napríklad aj premlčanie pohľadávky veriteľa a s takouto námietkou môže dosiahnuť celkovú ochranu pred povinnosťou zaplatiť dlh.

Ako postupovať, keď už príde exekútor

Dôležité je za žiadnych okolností nestratiť záujem o ochranu svojich práv, a to ani v štádiu exekúcie. Ak je voči spotrebiteľovi vykonávaná exekúcia, odporúča sa hneď po doručení upovedomenia o začatí exekúcie od súdneho exekútora podať námietky proti už začatej exekúcií. Ak uplynie lehota 14 dní na námietky, môže spotrebiteľ kedykoľvek počas exekúcie podať návrh na odklad a zastavenie exekúcie a žiadať, aby súd prebiehajúcu exekúciu zastavil. Ak už exekúcia začala, je možné žiadať, aby sám exekútor vec predložil exekučnému súdu, ak má pochybnosti o oprávnenosti súdnej exekúcie. Exekútor má tiež povinnosť prispieť k zastaveniu neoprávnenej exekúcie, keďže je zložkou súdnej moci. Spotrebitelia sa môžu s dôverou obrátiť na Ministerstvo spravodlivosti, kde je zriadená Komisia na posudzovanie podmienok v spotrebiteľských zmluvách, prípadne sa môžu obrátiť aj na niektorú z kancelárii Centra právnej pomoci v regiónoch. Samozrejme existuje aj druhá cesta pomoci, a to je ochrana priamo zo strany súdu v rámci prebiehajúcej exekúcie. Ak súd počas exekúcie zistí, že táto je neoprávnená, musí exekúciu zastaviť, a to z úradnej povinnosti.

Ako sa vyhnúť problémom a ako ich riešiť ?

- Dobre si zvážiť, či a aký úver spotrebiteľ potrebuje, a to aj s ohľadom schopnosť úver splácať. Porovnať ponuky viacerých veriteľov.

- Vyžiadať si zmluvu na preštudovanie a poradiť sa blízkymi osobami alebo právnikom o zmluvných podmienkach a výhodnosti zmluvy. Súčasne od veriteľa žiadať, aby posúdil a poradil spotrebiteľovi, aký úver by bol pre neho výhodný. Pred podpisom zmluvy požiadať veriteľa o vysvetlenie tých častí zmluvy, ktorým spotrebiteľ nerozumie.

- Po podpise zmluvy, v prípade akýchkoľvek nejasnosti s predstihom písomne kontaktovať veriteľa, avizovať prípadné omeškanie a dočasnú neschopnosť splácať úver, žiadať o odklad splátok úveru a podobne. V prípade akýchkoľvek problémov s plnením záväzkov odporúčame spotrebiteľom vyhľadať kvalifikovanú právnu pomoc. Ak ide o spotrebiteľský úver alebo úver uzavretý prostriedkami komunikácie na diaľku, má spotrebiteľ aj zákonné právo na odstúpenie od zmluvy v lehote 14 kalendárnych dní od uzavretia zmluvy.

- Ak sú od spotrebiteľa vymáhané neprimerané plnenia, zvážiť podať návrh na súd a žiadať, aby súd určil neplatnosť zmluvy alebo jej niektorých zmluvných podmienok, prípadne, aby súd určil, že úver je bezúročný, bez poplatkov. Ak spotrebiteľ takýto úver preplatil, má voči veriteľovi nárok na vydanie bezdôvodného obohatenia.

- Ak je spotrebiteľ žalovaný na súde a je mu doručený platobný rozkaz, je nevyhnutné, aby v lehote 15 dní od jeho doručenia podal na súd odpor napríklad z dôvodu porušenia práv na ochranu spotrebiteľa a žiadal platobný rozkaz zrušiť. V samotnom súdnom konaní môže spotrebiteľ namietať plnenia z neprijateľných zmluvných podmienok, namietať bezúročnosť úveru, premlčanie a žiadať súd o súdnu ochranu z úradnej povinnosti.

- Ak je spotrebiteľovi doručený rozhodcovský rozsudok, má spotrebiteľ právo v lehote 30 dní od jeho doručenia podať na súd podľa svojho bydliska žalobu o zrušenie rozhodcovského rozsudku a žiadať, aby bol rozsudok zrušený a rozhodcovská doložka vyhlásená za neprijateľnú zmluvnú podmienku. Súčasne v žalobe je potrebné žiadať odklad vykonateľnosti rozhodcovského rozsudku.

- Nikdy nerezignovať na vlastnú obranu – treba sa brániť, najmä ak sa vymáhaný nárok ukazuje ako neoprávnený a neprimeraný, a to aj v exekúcii – treba podať námietky proti exekúcii, prípadne návrh na zastavenie alebo odklad exekucie a žiadať, aby súd exekúciu zastavil.

JUDr. Michal Cimmermann, poslanec mestského zastupiteľstva